12月12日早间,奥瑞金发布公告称,公司正在筹划向香港联交所上市公司中粮包装控股有限公司全体股东发起自愿有条件全面要约,以现金方式收购中粮包装全部已发行股份。

截至当前公告披露日,奥瑞金科技股份有限公司间接持有中粮包装24.40%的股份,为第二大股东,若此次交易顺利完成,公司将取得中粮包装控制权。同时公告称,本次交易尚处于筹划阶段,目前本公司及本公司的下属公司尚未签署关于本次交易的任何协议或出具任何具有约束力的函件。

中粮包装前身为1991年成立的无锡华鹏嘉多宝瓶盖有限公司,该公司于1999年被中粮集团控股,如今发展成为一家综合性消费品包装企业,拥有马口铁包装、铝制包装(两片饮料罐、单片罐)及塑胶包装三大类产品,主要应用于食品、饮料、日化等消费品领域。

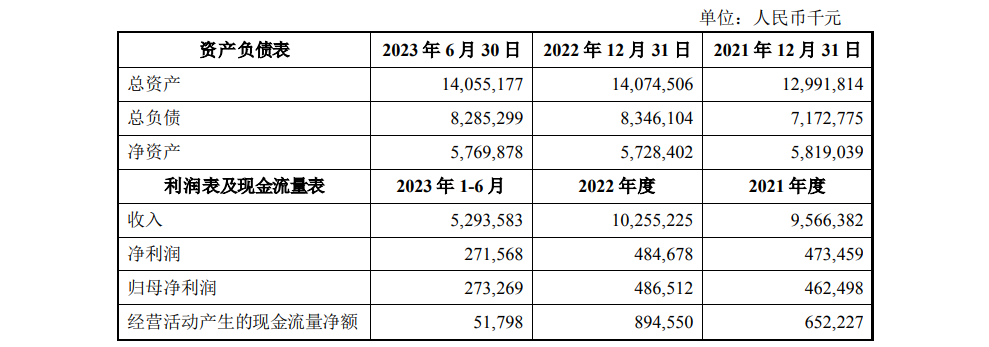

中粮包装的客户资源十分广泛,遍及众多领域包括雪花、青岛啤酒、百威、可口可乐、海天、美赞臣、惠氏、宝洁、利洁时、中石油、壳牌等知名品牌。近年来受益于差异化罐型需求增长,中粮包装经营业绩整体保持稳步增长,2022年,中粮包装收入首次突破百亿,净利润也达到4.87亿元的历史最高值。

中粮包装作为一家投资控股公司,其附属子公司在中国生产食品、饮料及日化产品等消费品包装,拥有完整的产业布局,在多个细分市场居于领先地位,同时与奥瑞金科技股份有限公司有着紧密的合作关系。科印网就公开资料梳理如下:

奥瑞金与中粮集团(香港)有限公司就中粮包装股份转让事宜签署《股份买卖协议》,受让中粮包装27%的已发行股份。2016年7月,中粮包装向其他特定认购人增发新股,2020年中粮包装回购部分股份并注销,奥瑞金持股比例相应调整为24.40%。

奥瑞金与中粮包装签订《战略合作协议》,建立战略合作伙伴关系。本着互利共赢、共同推进包装行业健康发展的原则,双方将在技术、营销、产能布局和供应链等多维度开展深度合作。

奥瑞金与中粮包装公告,双方与豪能(香港)有限公司共同出资,在中国香港以现金出资方式投资设立一家合资公司,该合资公司将在欧洲的中东部区域投资、建设金属包装产品生产项目。

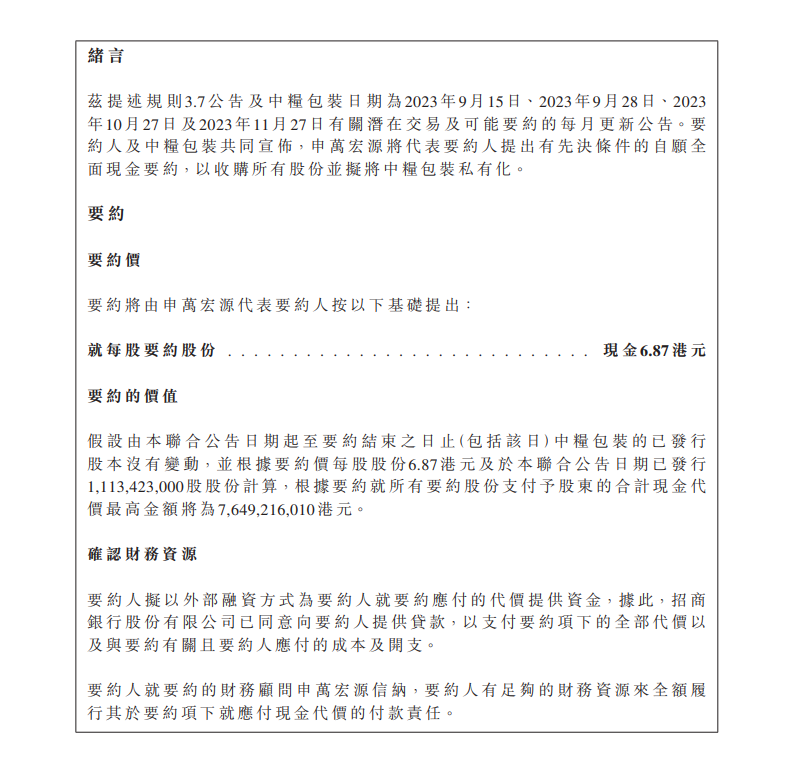

此外值得关注的是,中粮包装亦于2023年12月6日发布公告称,长平实业全资子公司CHAMPION HOLDING (BVI) CO., LTD(长平实业直接全资拥有)提出有先决条件的自愿全面现金要约,以收购中粮包装所有股份并拟以每股6.87港元现金收购所有中粮包装股份将其私有化,其后将其退市。私有化现金代价最高约76.49亿港元。

长平实业全名称为”长平(杭州)实业控股有限公司”,是一家从事金融业为主的企业,与宝钢包装同为中国宝武钢铁集团成员。目前,长平实业分别由宝武及国新投资持有61.54%、38.46%的股权,宝武与中粮集团一样都是大型的国资企业,其分别由国资委及全国社会保障基金理事会直接拥有90%及10%股权。

目前,奥瑞金、中粮、宝钢包装均是金属包装领域的头部企业。2022年,三家企业的营收总额分别为:奥瑞金为140.67亿,中粮为102.55亿,宝钢包装为85.43亿。若本次交易完成,无论两家企业谁最终能收购中粮包装,金属包装行业的集中度都将进一步提升,行业现有格局或将迎来洗牌调整。以二片罐市场举例,近年来饮料行业消费升级驱动金属包装行业整体向好发展,随着国内啤酒产量持续上涨以及罐化率不断提升,二片罐已成为啤酒包装的主要形式之一,金属包装行业需求量呈现出持续增长态势。

据某产业咨询机构数据显示,国内二片罐市场CR4为73%(其中奥瑞金22%,宝钢包装18%,中粮包装17%,昇兴股份16%),无论哪家公司完成对中粮包装的收购,其二片罐业务市占率有望提升至40%左右,并可以通过加强双方的资源共享,可进一步发挥规模效应和协同效应。综上,从公开数据来看,一旦宝钢包装收购中粮包装成功,则奥瑞金龙头地位江山易主,而一旦奥瑞金成功收购中粮包装,并揽下其集团订单和优质的社会订单,就会形成一家独大的局面,宝钢、嘉美、昇兴等竞争对手将难以撼动其龙头地位。【海名会展】2024青岛印包展

_%E7%9C%8B%E5%9B%BE%E7%8E%8B-e1626762880218.png)